中国的股民很多,但真正在股市里赚钱的是少数,往往靠运气赚来的钱,最后又靠实力给亏掉了。“股神”巴菲特告诉我们,在股票被低估时买入,在股票被高估时卖出,这才是股市的生财之道。道理呢,大家都懂,然而问题是,你不知道手里的股票究竟值多少钱,所以也没法判断当前股价是高估还是低估。

说到这肯定有人会问,怎样才能知道股票究竟值多少钱,别急,今天我们就来聊聊,如何通过财务报表中的5个指标,来快速评估股票的内在价值。

(本文的内容发表在国家级核心期刊《投资研究》2020年的第3期,这里我们会用尽可能通俗的语言来向大家介绍)

理论上,股票的价值等于未来现金流的折现,但我们没法预测股票未来能带来的现金流回报,所以这种方法完全不实用,更为常见的做法是根据“市盈率”、“市净率”、“市现率”等进行股票估值。

“市盈率”法认为,股票价值应该是每股收益的某个倍数,当股价高于这个倍数时被高估,反之则被低估。“市净率”法、“市现率”法也比较类似,不同的只是将每股收益换成了每股净资产和每股现金流。

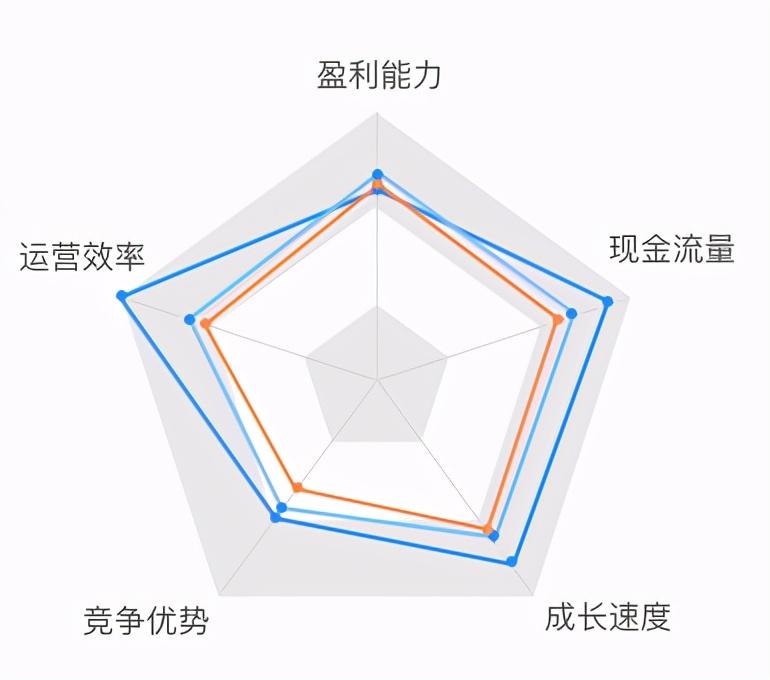

实际上,股票的价值与多种因素有关,除了每股收益、每股净资产、每股现金流,还取决于公司的成长速度、竞争优势、运营效率等其他因素。

考虑到每只股票的流通股数目并不相同,单纯比较每股收益等没有意义,必须让前文提到的这些因素在不同的公司之间可以进行比较,因此我们将收益和现金流都除以净资产,即收益/净资产(即ROE,盈利能力指标),现金流/净资产(即现金流回报率,现金流量指标),同时选择营业收入增长率(成长速度指标)、销售毛利率(竞争优势指标)、应收账款周转率(运营效率指标)进行替换,这样就得出,股票的市场估值(价值/净资产,即市净率)应该由净资产收益率(ROE)、现金流回报率、营业收入增长率、销售毛利率、应收账款周转率等因素所决定。

在对最近三年所有股票的市场估值进行分析后我们发现:这5个指标确实会对市场估值产生明显影响(其他指标对市场估值的影响并不明显),其中净资产收益率每提升1%,市场估值平均提升3.27%;现金流回报率每提升1%,市场估值平均提升0.40%,营业收入增长率每提升1%,市场估值平均提升0.54%,销售毛利率每提升1%,市场估值平均提升2.06%,应收账款周转率每提升1次,市场估值平均提升0.16%。

需要说明的是,市场估值不仅仅依赖财务指标,也会参考商业模式、行业地位等非财务指标,所以这里将市场估值分解成两部分,一部分是根据每期财务报表所得到的财务估值,另一部分是无法在财务报表中反映的市场溢价。

对近一年某来只股票市场估值与财务估值的差值求平均,可以得出市场对某只股票在财务估值基础上的平均溢价,再加上根据最近一期财务报表计算出的财务估值,我们就可以得出当前股票的合理估值(市净率)应该是多少,再乘以每股净资产,就是股票当前的内在价值。

最后总结下,本文提及的财务估值模型将传统的市盈率、市净率、市现率等估值方法进行了整合,同时还考虑了成长速度、竞争优势、运营效率等,可以说是目前最全面的估值方法了,而且估值结果全部基于历史数据得出,没有任何的主观人为因素。

但是,任何估值方法都不是完美的,财务报表中的数据完全可以被粉饰,同时还有很多影响估值的因素无法在财务报表中体现出来,所以模型得出的价值仅能作为股票投资的参考而已。

还是那句话,股市有风险,投资需谨慎!